2025巴西电商格局生变:Temu退潮,Shopee登顶App流量王,消费者转向理性购物

AMZDH获悉,根据Conversion最新数据,2025年9月巴西电商市场经历了一场“冷热交替”的洗牌——整体流量环比下滑8%,但同比仍保持2%的微增,总访问量达2.66亿次。在这场变革中,移动端持续主导市场,平台竞争格局重塑,消费者行为更趋理性。本文将为您拆解关键数据,揭示巴西电商的新趋势与机会点。

一、流量大盘:移动端占比近八成,有机搜索首超付费

移动端成绝对主力:

2025年9月,巴西电商移动端流量占比突破78%,过去12个月累计流量达34亿次。这一数据印证了巴西消费者对“手机购物”的深度依赖,也要求卖家必须优化移动端体验(如加载速度、简化支付流程)。有机搜索崛起,付费投放降温:

有机搜索流量占比飙升至29.5%,首次超过付费搜索的19.6%。这表明用户更倾向通过自然搜索发现商品,而非被动接受广告推送。卖家需加强SEO优化(如关键词布局、内容质量),以低成本获取精准流量。

二、平台格局:Shopee登顶App流量,Temu跌出前三

市场份额:老牌巨头稳坐,新兴平台分化

Mercado Livre

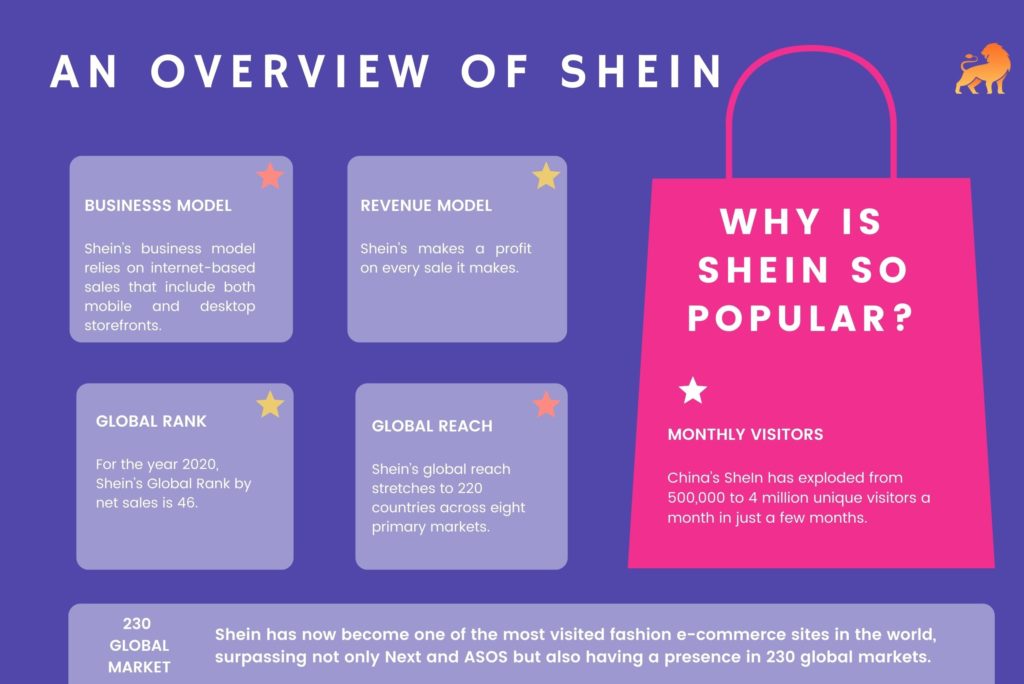

以13.9%的份额蝉联榜首,其本土化运营与物流优势持续发力; Shopee

以10.4%紧随其后,并在App流量领域以40.7%的占比碾压对手,凸显其移动端战略的成功; Amazon Brasil

以7.5%位列第三,凭借品牌信任度与Prime会员体系巩固地位。 Temu滑铁卢:激进策略遇冷,理性消费抬头

Temu在9月访问量暴跌56%,从行业首位跌至第四,Shopee与Amazon Brasil顺势重返前三; 尽管Temu年增长率达61%,但其“低价+游戏化”策略面临瓶颈:消费者开始更关注质量、交付速度与平台可靠性,而非单纯的价格刺激。

三、品类趋势:进口商品领涨,但增速放缓

进口品类年增33.7%,月度增幅缩水35%

进口商品仍是巴西电商的增长引擎,但月度增速大幅下滑,主要受Temu流量衰退影响。这表明:消费者对跨境商品的热情仍在,但更倾向选择“性价比+服务保障”的平衡选项; 卖家需优化供应链(如缩短配送时效),避免因物流问题损害口碑。 本土化机会显现

随着进口品增速放缓,本土卖家可聚焦差异化选品(如符合巴西气候的服饰、节日主题商品)与本地化服务(如支持Boleto支付、葡萄牙语客服),填补市场空白。

四、消费者行为转变:从“低价狂热”到“理性决策”

质量与体验优先:

Temu的退潮印证了巴西消费者的成熟——他们不再为“游戏红包”“1元购”等噱头买单,而是更关注商品评价、退货政策与配送时效。搜索行为透露出需求升级:

有机搜索占比提升,反映用户主动寻找特定商品(如“耐穿运动鞋”“7天到货电子产品”),而非盲目浏览折扣区。卖家需精准匹配用户意图,提供高附加值信息(如视频测评、对比指南)。

五、卖家应对策略:抓住三大机会点

移动端体验升级

优化商品详情页的移动端适配(大图、短描述、一键购买按钮); 开发独立App或入驻Shopee等移动端强势平台,抢占流量红利。 内容营销与SEO布局

制作葡萄牙语产品视频、使用场景图,提升有机搜索排名; 参与平台内容栏目(如Shopee Live直播),增强用户互动。 差异化服务竞争

提供本地退货点、快速物流(如与当地快递合作); 针对高客单价商品推出分期付款、延长质保等增值服务。

巴西电商进入“质量时代”

2025年的巴西电商市场,正从“流量为王”转向“体验为王”。Temu的失势与Shopee的崛起,本质是消费者对“可持续购物价值”的追求。卖家唯有以用户为中心,在品质、服务与效率上持续突破,方能在这片南美热土上赢得长期增长。

想了解入驻跨境平台或有跨境周边服务需求(平台入驻、商标注册、VAT注册、境外公司注册等),欢迎添加下方企业微信或者电话联系我们 苏先生 15980902919(微信同号)进行咨询!

热门文章